Emprunt bancaire entreprise

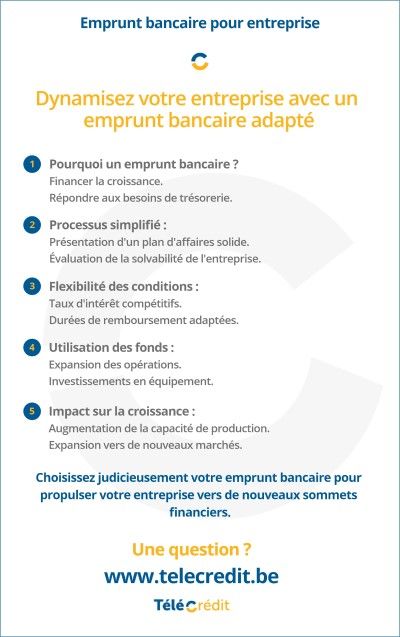

Que ce soit pour la création ou son développement, l’emprunt bancaire pour entreprise reste un mode de financement privilégié pour atteindre rapidement vos objectifs.

Ce qu’il faut retenir :

L’emprunt bancaire pour entreprise est une solution de financement couramment utilisée par les entrepreneurs pour soutenir la création, le développement ou la reprise d’une entreprise. Il permet d’obtenir rapidement les liquidités nécessaires pour financer divers besoins, tels que l’achat de matériel, la gestion de la trésorerie ou l’acquisition d’un fonds de commerce. Ce type de financement, octroyé par une banque, est remboursé avec intérêts selon un calendrier prédéfini.

Les avantages de l’emprunt bancaire incluent la possibilité de maintenir le contrôle total de l’entreprise, contrairement au financement par fonds propres qui pourrait diluer la propriété. En outre, il aide à établir un historique de crédit, essentiel pour les futurs financements, et les intérêts payés sont souvent déductibles d’impôt. Cependant, cet emprunt comporte des risques, notamment le fardeau des intérêts qui peuvent réduire les bénéfices et la difficulté d’obtenir un prêt si l’entreprise n’a pas un historique de crédit solide.

Pour obtenir un emprunt bancaire, il est nécessaire de fournir divers documents, tels qu’un prévisionnel financier, des relevés bancaires et des justificatifs d’identité. Télécrédit, spécialiste en financement, offre un accompagnement personnalisé pour maximiser vos chances de succès dans l’obtention de ce type de prêt.

Sommaire :

Ce type d’emprunt présente plusieurs avantages pour les entrepreneurs qui le sollicitent. Son obtention suit un processus donné et nécessite la fourniture d’un certain nombre de documents sur votre entreprise.

C’est quoi l’emprunt bancaire pour entreprise ?

Lorsqu’on parle d’emprunt bancaire pour entreprise, on ne fait pas référence à un crédit spécifique, mais à une famille de crédits destinés aux professionnels. On parlera donc plutôt des emprunts bancaires pour entreprises. Ce type de financement se différencie du financement participatif par lequel des entreprises ou particuliers peuvent financer d’autres entreprises. Dans le cas d’un emprunt bancaire pour entreprise, c’est la banque qui met une somme d’argent à disposition de l’entreprise pour couvrir ses besoins. Elle recouvre ensuite progressivement la somme prêtée avec des intérêts suivant une périodicité convenue d’avance. Cette somme peut être utilisée pour la création ou la reprise d’une entreprise, pour l’achat d’un fonds de commerce, pour l’acquisition de matériels professionnels ou pour combler sa trésorerie d’entreprise.

Vous cherchez une solution de crédit pour professionnel ?

On peut vous aider !

Emprunt bancaire pour son entreprise : avantages et inconvénients ?

Emprunter de l’argent pour la création ou la croissance de son entreprise présente des avantages. Mais l’emprunt bancaire pour entreprise présente aussi des risques à considérer.

Les avantages d’un emprunt bancaire pour entreprise

L’emprunt bancaire pour entreprise vous permet de disposer immédiatement de liquidités afin de faire fonctionner normalement votre entreprise. Un prêt de trésorerie, par exemple, vous permet de pallier les décalages entre les rentrées et les sorties d’argent. Vous n’avez plus besoin d’attendre le règlement des factures de vos clients pour produire. Pour le démarrage de votre entreprise, vous pouvez souscrire un emprunt afin de garder le contrôle de votre entreprise. L’emprunt vous fournira le capital de démarrage nécessaire pour que vous ne renonciez pas à votre capital propre.

En empruntant, vous établissez un historique de crédit qui sera nécessaire à votre croissance future. Lorsqu’on compare le financement par emprunt bancaire d’une entreprise à un financement par fonds propres, on remarque que l’emprunt est moins risqué. Vous n’avez pas à renoncer à des participations. Par ailleurs, lorsque vous passez par un courtier spécialisé comme Télécrédit, vous pouvez bénéficier d’un taux intéressant. De plus, les intérêts versés à la banque sont déductibles d’impôt.

Les inconvénients d’un emprunt bancaire entreprise

Lorsque vous contractez un emprunt bancaire pour votre entreprise, vous l’exposez à un risque de faillite. Les intérêts sont payés avec les bénéfices de votre entreprise et peuvent les réduire considérablement lorsqu’ils sont élevés. Lorsque vous n’avez pas un historique de crédit irréprochable, vous pouvez avoir du mal à trouver un emprunt bancaire pour votre entreprise.

Télécrédit est une référence lorsqu’il s’agit d’accompagner les entreprises en démarrage ou en évolution dans leurs recherches de financement bancaire. Nous pouvons vous aider à faire les meilleurs choix.

- Liquidités immédiates : Disposer de fonds pour assurer le fonctionnement normal de l’entreprise.

- Gestion des décalages : Pallier les écarts entre entrées et sorties d’argent.

- Capital de démarrage : Obtenir les fonds nécessaires sans renoncer au capital propre.

- Historique de crédit : Bâtir une réputation bancaire pour soutenir la croissance future.

- Moins de risques : Pas besoin de céder des participations, contrairement aux fonds propres.

- Taux avantageux : Possibilité d’obtenir de bonnes conditions avec un courtier.

- Avantages fiscaux : Les intérêts versés sont déductibles d’impôt.

- Risque de faillite : L’entreprise peut ne pas être en mesure de rembourser.

- Réduction des bénéfices : Les intérêts élevés peuvent impacter la rentabilité.

- Crédit limité : Difficultés à emprunter avec un historique de crédit insuffisant.

Comment obtenir un emprunt bancaire pour son entreprise ?

Un emprunt bancaire pour entreprise est octroyé après analyse d’un certain nombre d’informations et de documents relatifs à votre entreprise. Vous devez notamment fournir une pièce d’identité, un prévisionnel financier pour justifier l’utilité de l’emprunt bancaire pour entreprise, l’extrait BCE de l’entreprise, vos relevés bancaires et des justificatifs de domicile. Toutefois, ces documents ne constituent qu’un aperçu de ceux qui peuvent être exigés. Des garanties supplémentaires peuvent être demandées selon le dossier. Nos conseillers restent à votre disposition pour vous fournir une liste exhaustive des pièces justificatives et documents nécessaires à l’obtention de votre emprunt bancaire pour entreprise.